从法律专业视角,厘清RWA未来发展机会

原创 |

作者 | 范佳宝

RWA 的简单介绍

RWA,Real World Assets 的缩写,意为真实世界资产。不同于比特币、以太坊这些区块链上的“虚拟”资产,RWA 是 DeFi 赛道的现实资产基石。而最近火热的 RWA 上链或者说 RWA 代币化,就是利用技术手段,将真实世界存在的资产(如不动产、车辆、国债)上链,建立起区块链资产和真实世界资产的联系,从而完成真实资产的代币化。

举例而言,目前大家所为最熟知的 RWA 代币化项目就是 USDT 和 USDC。二者的形成原理一致:项目公司储备美元,再铸造对应数量的 USDT/USDC,将美元代币化为稳定币,从而达到了美元代币化的目的。

RWA 相关项目建立起了区块链和现实世界的联系,对区块链而言,RWA 的出现使得一众代币和增长有了现实资产作为底层支撑,增加了 DeFi 系统的稳定。对于传统金融而言,RWA 项目一定程度上替代了传统的金融中介,增加了资产的流通渠道,从而增加其流动性,减少资产流转成本。

不同 RWA 赛道的介绍和其中的法律问题

而 RWA 项目可以分为这三种:

第一种是将非证券真实资产上链。如不动产、大宗商品、汽车、艺术品等。这种只是将普通的真实资产引入抵押物中,增加了抵押品的种类,从而实现区块链底层资产的混合多样,保证 DeFi 系统的稳定。

在这种情况下,抵押者仍然占有资产,但是资产上链后的代币却质押在链上,不为抵押人所实际占有和控制。这样在法律意义上出现了占有权的矛盾——作为所有权凭证的代币和真实资产的控制方不一致。

换言之,由于 RWA 项目中债权人无法在链下直接控制真实资产,只能控制链上作为凭证的代币,因而会出现这样的情况——从代币的控制权来看,双方构成了质押关系;而从真实资产的控制来说,双方仅是抵押的关系。这也直接影响了担保物的孳息归属和后续执行等。

并且,当抵押物是不动产,需要登记以宣告抵押时,情况会变得更加错综复杂。项目方如何核实抵押的真实性,能否快速作为抵押权方完成登记,都是亟待明确的问题。

再者,根据法律规定,现实世界中的资产可以被多重抵押。这样就有可能出现同一真实资产对应着多种代币的情况。而这些代币却都能产生收益,也可以再次作为链上的抵押物,如此螺旋嵌套的框架模式加剧了风险。

最后,信用违约后的执行也是一大痛点。民商事的违约需要当事人自行收集证据起诉,项目方需要承担高额的诉讼成本甚至跨国诉讼的风险。而就算执行成功,实体非证券资产的流动性通常也是严重不足的,无法短时间内变现完成清偿。这使得这种 RWA 较难发展。

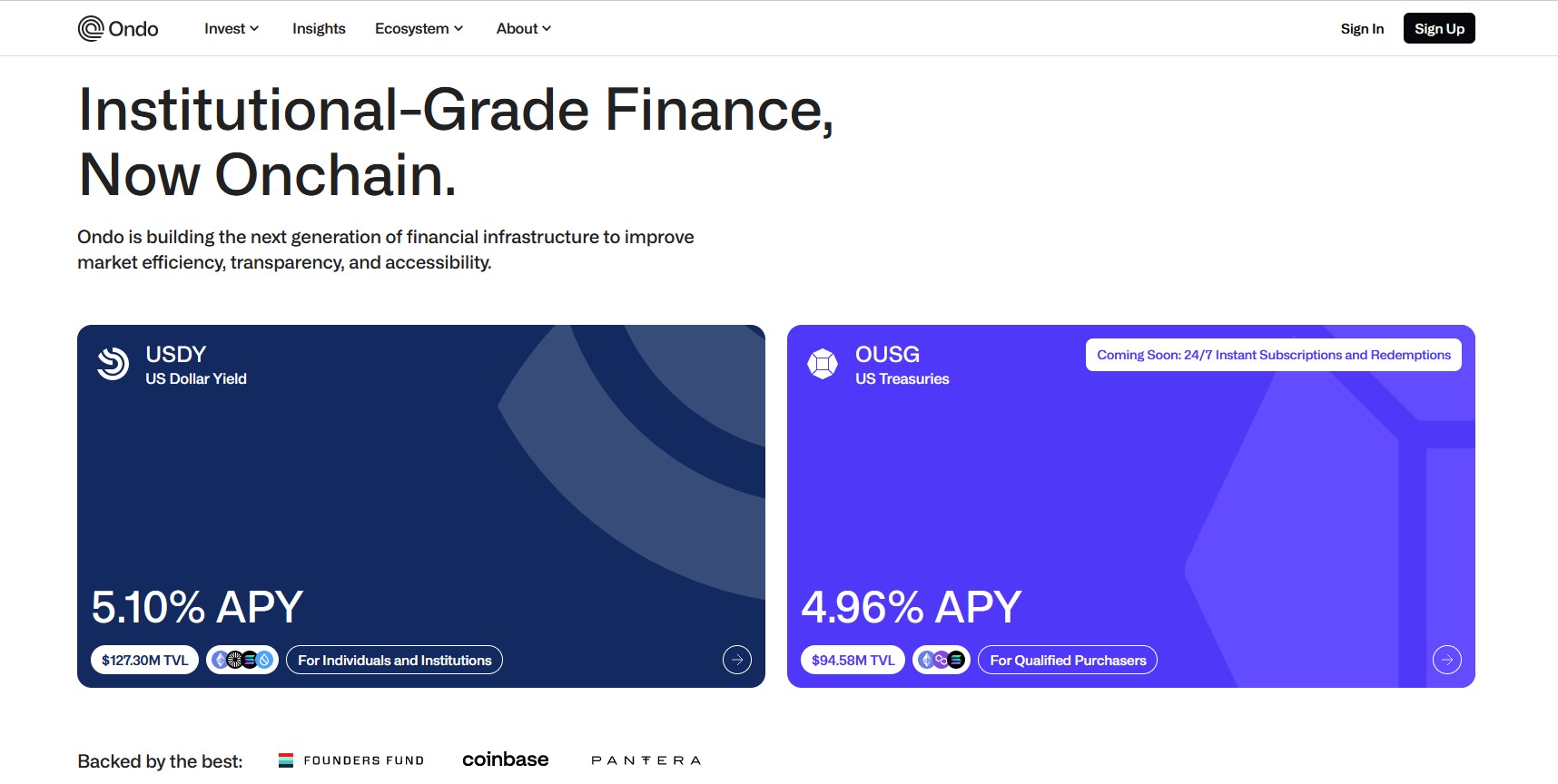

第二种是将有价证券或基金作为 RWA 的抵押物引入。这种情况中,投资者持有的本质上还是代币而不是基金。如 Ondo Finance 提供 USDY、OUSG、OSTB、OHYG 等产品以分别对应国债、短期国债、企业债 ETF 和高收益公司债券。而这些产品的利润来源就是作为底层抵押物的证券。值得一提的是,这样的结构设计使得外国投资者可以绕开限制,投资美债、美股及美国国内的 ETF 基金。因此,Ondo 的白名单审核制度也较为严格。

不动产为首的现实资产较难被链上 DAO 所监管控制,且违约后的执行成本高。因此,未来相当一段时间内 RWA 的主要发展方向应该是以证券为主的凭证类资产上链。

债权类的资产上链也将以国债、公司债、企业债为主。

针对个人的实体资产抵押业务会主要服务大型客户,降低违约风险和执行成本。

不管哪种 RWA 赛道,由于都建立了链下基金会作为法律实体,RWA 会严格合规化以防止法律风险。

由于 RWA 本质是 DeFi 项目,以 yield 的发展模式为主,因此未来会和更多的 DeFi 模式结合,如再质押等。

随着贝莱德助推 RWA 赛道,我们有理由相信,RWA 将是本轮牛市,乃至加密市场长期的增长热点。如 Ondo、MakerDAO、Pendle 之类的项目也将大放异彩。